成为世界第一出口国之后,美国LNG出口能力仍在建设,2030年代早期将成为天然气消费最大组成,但对美国国内天然气市场影响不大。

美国是世界最大的天然气生产和消费国,天然气的产量和消费量均占全球的五分之一以上。从2016年2月出口第一船液化天然气开始,通过约6年的努力,2022年上半年美国就超越澳大利亚和卡塔尔,成为世界第一液化天然气出口国,而且还有大量的液化出口设施正在建设之中,未来出口的能力还将持续扩大。不断增加的向国际市场出口液化天然气,对美国国内的天然气市场会产生什么样的影响?这既是一个学术问题,更是一个政策问题,将对全球和美国国内的天然气市场产生重大的影响。在“2023年能源展望报告”中,美国能源信息署开展了一项专题研究,讨论了不断增加的液化天然气出口对美国国内天然气市场的影响。依据2023年5月23日发布的“液化天然气出口对美国天然气市场的影响”报告,本文将介绍美国能源信息署就液化天然气出口对至2050年美国天然气市场影响的分析和研判。更为重要的是,这份报告,可以从一个侧面,有助于我们了解和把握未来全球天然气市场的形势。

美国能源信息署分析和评估的四种主要情景假设

2023年5月23日,美国能源信息署发布了“2023年能源展望报告”的一份专题研究报告,即“液化天然气出口对美国天然气市场的影响”,该报告设置了四种情景假设,较为深入和全面地讨论了不同形势下,液化天然气出口对美国国内天然气市场的影响。这四种情景假设分别为:

基准情景假设(Reference case),假设每年美国最多可能建设三条天然气液化生产线,每条生产线的产能为2000亿立方英尺(最大液化天然气的产能为6000亿立方英尺)。对新建能力的限定,代表了美国能源信息署对建设如此大型、复杂设施所面临后勤挑战的评估。美国能源信息署认为,评估开始时,世界天然气价格与近期的世界石油价格存在一定的比值关系。不过,随着时间的推移,随着灵活定价的液化天然气,以及代表性区域天然气净需求相对于基准年水平的增加,液化天然气的价格与世界油价的联系将变得越来越小。液化天然气价格与油价的比率,反映了世界液化天然气市场供应的紧张或宽松,推动着世界天然气价格靠近或远离石油油价。

高液化天然气价格情景假设(High LNG Price case),假定2050年,欧洲和亚洲的液化天然气价格相对于基准情景假设平均高近25%。

低液化天然气价格情景假设(Low LNG Price case),假定2050年,欧洲和亚洲的液化天然气价格相对于基准情景假设平均低近20%。

快速建造加高液化天然气价格情景假设(Fast Builds Plus High LNG Price case),使用与高液化天然气价格情景假设相同的价格水平,但假定美国每年可以建造四条天然气液化生产线,每条生产线的产能为2000亿立方英尺(最大液化天然气产能为8000亿立方英尺),这一建设规模在技术上仍然是可行的。

为了评估美国液化天然气出口对国际液化天然气价格不同假设的反应,及其对美国天然气市场的相应影响,美国能源信息署使用“国家能源建模系统(National Energy Modeling System,NEMS)”分析了不同的情景假设结果,较为精确地模拟了美国的能源市场。到2027年,“2023年能源展望”报告中的基准情景假设和所有附带的假设,都包括截至2022年8月正在运营或在建的美国液化天然气出口项目。2027年之后,根据国际液化天然气价格,与从美国出口液化天然气运往亚洲和欧洲成本之间的差异,以及每年新建产能的限制,“国家能源建模系统”中的假设,增加了数量较大的美国液化天然气出口能力。随着国际液化天然气价格相对于国内天然气价格的上涨,美国液化天然气出口能力的建设变得更加具有经济性。

美国能源信息署认为,直至新建产能受限之前,价差将推动美国液化天然气出口数量不断增加。在所有的情景假设下,出口设施可以最大使用90%的基本产能,它反映了美国液化天然气出口设施的真实运行情况。如果区域液化天然气现货价格加上液化、运输和再气化的成本,超过了亚洲或欧洲的液化天然气价格,美国液化天然气出口设施的利用率可能会进一步降低。

在低液化天然气价格情景和高液化天然气价格情景假设中,美国能源信息署调整了“国家能源建模系统”的假设前提,改变了预期的欧洲和亚洲国际液化天然气的价格。考虑到美国天然气价格、运输成本和国外液化天然气价格,这些情景假设,有助于确定美国建造液化设施和出口液化天然气的经济性。在快速建造加高液化天然气价格情景假设中,使用了与高液化天然价格情景相同的价格参数。此外,这一情景假设,放宽了对新液化天然气出口能力上线速度的额外限制,它代表着液化装置建设的投资和效率不断提升,并允许在模型中同时建设更多的设施。

美国能源信息署指出,所有的情景假设,都包括了现行所有的法律法规,包括《通胀削减法案》,并使用了标准普尔全球2022年11月“经济展望报告”中的宏观经济指标。

美国能源信息署声明,本次的分析,没有对国际能源市场进行建模,没有考虑美国天然气出口与世界天然气市场的相互作用,没有对诸如国外再气化能力、液化天然气运输船舶的可用性,以及来自其他国家液化天然气出口潜在竞争等限制因素进行建模,其中任何一个因素都可能影响美国液化天然气的出口数量。此外,美国能源信息署也没有预测美国液化天然气出口的目的地,没有考虑其对市场的冲击。本次分析中,模型中使用的最新的国际天然气消费数据,来自美国能源信息署发布的《2021年国际能源展望》,没有考虑到国际上最近发生的事件,如俄罗斯与乌克兰的战争。

“国家能源建模系统”,优化了美国国内行业之间的天然气配置和向国际市场的出口。当国际市场价格上涨时,会激励更多美国液化天然气出口,因为随着美国生产的液化天然气成本与出口商可以在国外销售液化天然气价格之间差额的增加,建设新的液化天然气生产能力变得更加具有经济性。根据供应曲线,美国国内天然气价格和产量的上涨,可以平衡天然气市场,满足美国天然气的消费和出口的增加。从美国国内市场来看,多大程度上天然气可以被其他能源来源所替代,因行业而异。例如,在电力行业,当天然气价格上涨时,可再生能源加电池存能,将成为天然气的可行替代能源来源。

美国能源信息署认为,与电力行业相比,民用和商业领域的天然气需求对天然气价格变化的敏感性较低。尽管足够高的天然气价格,可以鼓励民用和商业领域增加电气化,但这些领域的天然气消费主要由供暖需求的长期趋势决定。低液化天然气价格、高液化天然气价格和快速建造加高液化天然气价格情景假设,都使用了与“2023年能源展望”基准情景假设相同的宏观经济和运输价值设定。在这些情景假设中,由于天然气价格与相关的宏观经济指标关联有限,制造业等行业的天然气消费数量的变化非常有限。

美国能源信息署的四个结论

通过不同的情景假设分析,就液化天然气出口对美国国内天然气市场的影响,美国能源信息署得出了以下四个方面的结论:

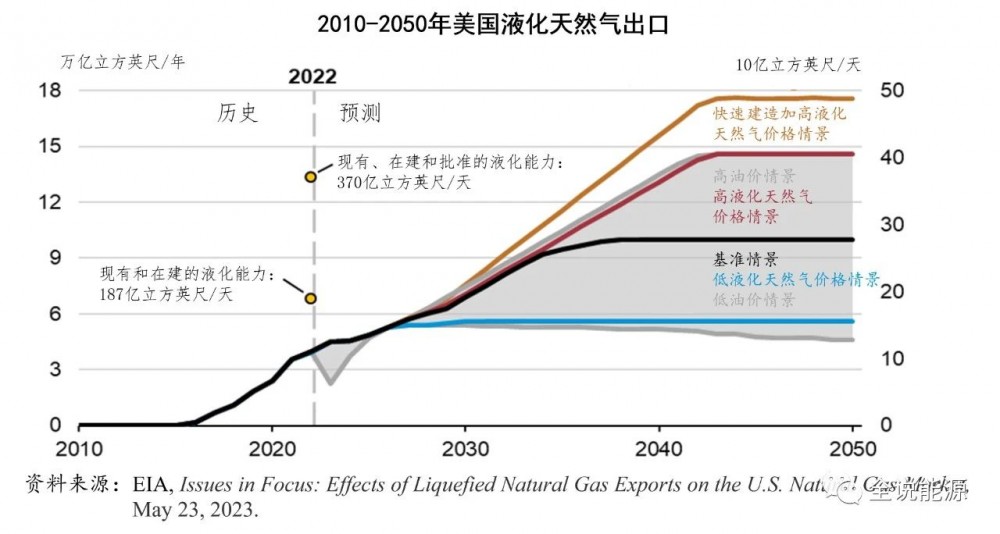

(一)全球液化天然气价格上涨刺激美国液化天然气的出口

高液化天然气价格情景和快速建造加高液化天然天然气价格情景,探讨了国际市场液化天然气高价格,如何影响美国液化天然气的出口。2050年,在高液化天然气价格情景下,美国液化天然气出口将增长46%,达到399亿立方英尺/天;在快速建造加高液化天然气价格情景下,将增长76%,达到482亿立方英尺/天,而在基准情景假设下为273亿立方英尺/天。相比之下,在“2023年能源展望报告”的高油价情景假设中,美国液化天然气的出口量也将达到399亿立方英尺/天,是“2023年能源展望报告”中所有情景假设下,美国液化天然气最高的预测出口数量。

在基准情景假设和高液化天然气价格情景假设中,2034年,美国液化天然气的出口数量几乎相同,因为每年三条新液化天然气出口设施建设的限制,决定了2029年至2035年美国最大的液化天然气出口能力。在快速建造加高液化天然气价格情景假设中,放松了产能建设的限制,预计项目建设者有足够的动力,在2030年至2042年间以每年8000亿立方英尺的最大允许速度,增加美国液化天然气的出口产能,并在2038年之前超过目前已获得美国能源部和联邦能源监管委员会批准的370亿立方英尺/天基本产能,该基本产能包括已获批准的183亿立方英尺/天出口能力,但这一出口能力目前尚未运营、建设且尚未取得最终的投资决定。

根据“国家能源建模系统”,由于液化天然气出口数量的变化,美国国内天然气价格和国际市场液化天然气价格,在整个预测期内都是动态的。随着美国液化天然气出口数量的增加,国际液化天然气市场供应宽松,液化天然气价格下跌。同样,液化天然气出口数量的增加,带来美国国内天然气市场趋紧(其他因素不变),从而抬高了美国国内的天然气价格。由于存在着这两种相互关系,随着出口更多的液化天然气,美国国内天然气价格和国际液化天然气价格之间的价差,最终将下降到一个平衡点,在这个平衡点上,美国建造更多的液化天然气产能变得不再经济,从而限制了预测期内美国液化天然气的出口规模。

除了已经在建的液化天然气出口设施之外,在低液化天然气价格情景假设下,价格不支持2050年之前,建设额外的美国液化天然气出口设施。较低的国际液化天然气价格,预计将导致2050年美国液化天然气的出口数量为153亿立方英尺/天,比“2023年能源展望报告”中的基准情景假设,下降44%。

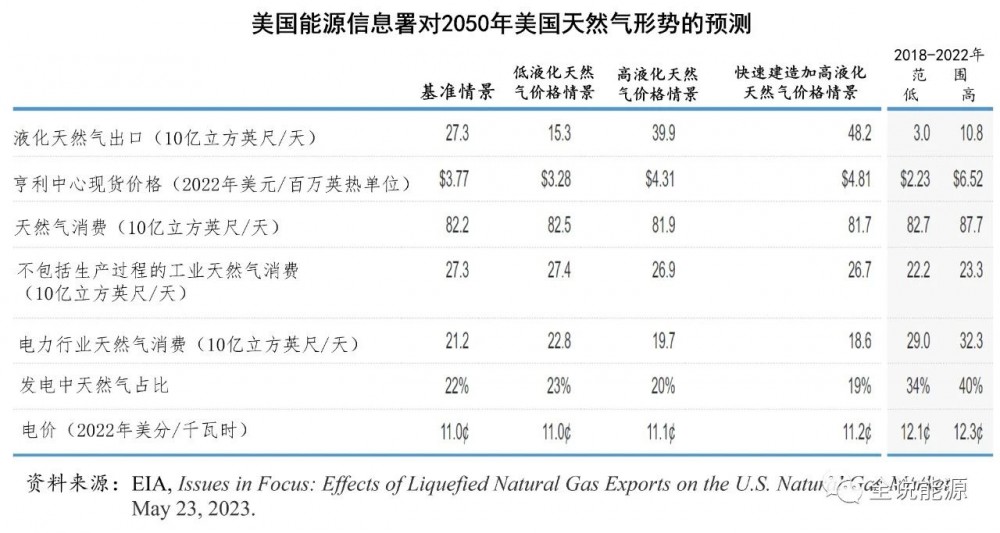

(二)美国天然气现货价格取决于液化天然气出口数量的变化

美国能源信息署预计,从目前至2050年,额外的美国液化天然气出口,虽然不会超过近期或“2023年能源展望报告”中预测的最高水平,但将会提高作为美国基准天然气价格的亨利中心天然气现货价格水平。由于最终用途天然气价格受到现货价格的影响,天然气现货价格的上涨,最终会在一定程度上影响美国所有最终用途领域的消费者天然气价格。因为与民用和商业领域相比,交付成本中包含的固定费用较少,向工业和电力消费者交付的天然气价格,往往更直接地引起现货天然气价格的变化。

在高液化天然气价格情景假设下,2050年,亨利中心的天然气现货价格将达到约4.30美元/百万英热单位,而在基准情景假设下价格接近3.80美元/百万英热单位。在快速建造加高液化天然气价格情景假设下,液化天然气出口的增加导致天然气需求的增加,使得亨利中心的价格预计会更高,2050年达到约4.80美元/百万英热单位。相比之下,2022年,亨利中心的年度天然气现货价格,平均为6.52美元/百万英热单位,而在“2023年能源展望报告”中的低油气供应情景假设下,预计2050年亨利中心的天然气现货价格,接近6.40美元/百万英热单位的水平。

在低液化天然气情景假设下,美国液化天然气的出口能力建设不会增长,预计到2050年亨利中心的天然气现货价格,将接近3.30美元/百万英热单位。相比之下,2020年,美国亨利中心的年均天然气现货价格,为2.23美元/百万英热单位,而在“2023年能源展望报告”中的高油气供应情景假设下,预计2050年亨利中心的天然气现货价格,接近2.80美元/百万英热单位。

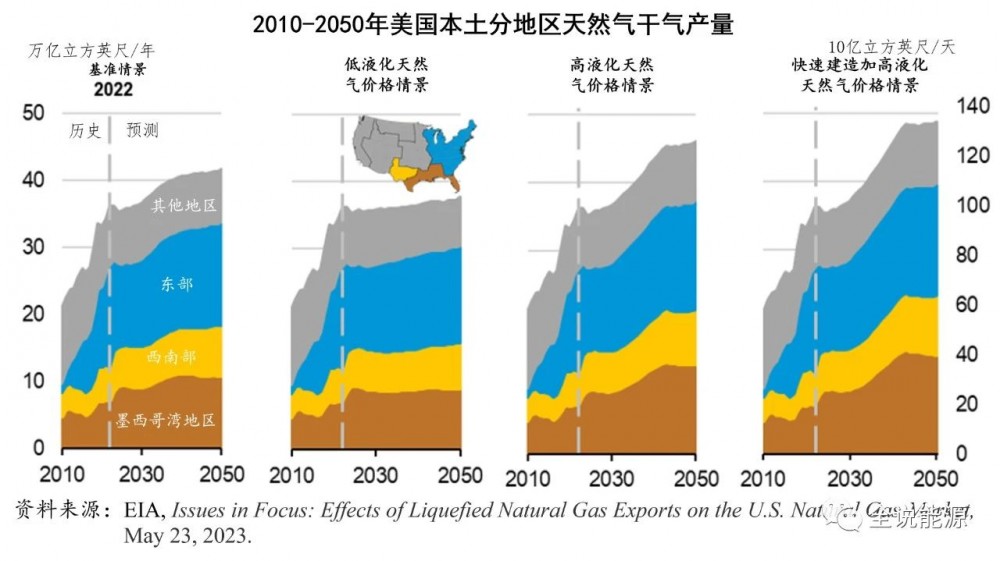

(三)墨西哥湾沿岸的天然气生产是满足更高液化天然气出口最经济的供应来源

为了满足液化天然气的出口,美国天然气的产量在不同情景假设下有所不同。美国能源信息署预计,与“2023年能源展望报告”的基准情景假设相比,在高液化天然气价格和快速建造加高液化天然气价格的情景假设下,天然气的产量会增加,而在低液化天然气价格的情景假设下,天然气的产量会下降。在高液化天然气价格的情景假设下,2050年,美国的天然气产量将比基准情景假设下预计的1153亿立方英尺/天,增加10%。在快速建造加高液化天然气价格的情景假设下,预计2050年美国天然气的产量将比基准情景假设,增加17%,2050年将达到1346亿立方英尺/天。在低液化天然气价格的情景假设下,2050年美国的天然气产量,将比基准情景假设减少10%。相比之下,2050年,预计在低油气供应情景假设下的产量为802亿立方英尺/天,在高油气供应情景假设下的产量为1362亿立方英尺/天,分别为“2023年能源展望报告”中最低和最高的天然气产量。

在高液化天然气价格和快速建造加高液化天然气价格的情景假设下,预计美国天然气产量增长的大部分,将来自墨西哥湾沿岸的生产区域,包括鹰滩和海恩斯维尔。墨西哥湾沿岸的天然气生产,为美国德克萨斯州和路易斯安那州的液化天然气出口终端提供了大部分的增量天然气,因为有利可图的生产、现有的天然气管道容量,以及更便宜的管道运输。在上述情景假设中,2050年美国新增的所有液化天然气产能,都集中在德克萨斯州或路易斯安那州。在“2023年能源展望报告”的基准情景假设中,2050年,墨西哥湾沿岸的天然气干天产量将增长到300亿立方英尺/天,占美国本土天然气干气产量的26%。在高液化天然气价格的情景假设下,墨西哥湾沿岸的天然气干气产量增加到362亿立方英尺/天,而在快速建造加高液化天然气价格的情景假设下,产量增加到399亿立方英尺/天,分别占美国本土天然气干气产量的29%和30%。尽管在高油气供应情景假设下预计总的产量会更高,但快速建造加高液化天然气价格情景假设与高油气供应情景假设下的产量相比,2050年美国墨西哥湾沿岸天然气干气产量将高出近9%。与其他地区相比,墨西哥湾沿岸生产的天然气,将更有利于美国液化天然气出口数量的增长。

包括二叠纪盆地和巴内特区块的西南地区,2050年,在高液化天然气价格情景假设下的天然气干气产量为222亿立方英尺/天,在快速建造加高液化天然气价格情景假设下为238亿立方英尺/天,天然气产量的增长为全美第二快的地区。在基准情景假设下,2050年西南地区的天然气干气产量为203亿立方英尺/天。不过,在所有四种情景假设下,西南地区在全美天然气干气总产量中的份额都保持不变,均为18%。

美国能源信息署预计,与“2023年能源展望报告”中的基准情景假设相比,在低液化天然气价格情景假设下,支持美国液化天然气出口所需的天然气产量将减少,带来2050年预计美国天然气的产量下降10%,为1041亿立方英尺/天。同液化天然气出口增加的情况一样,墨西哥湾沿岸地区在液化天然气价格低的情况下,是最敏感的天然气生产地区,该地区预计的天然气干气产量将比“2023年能源展望报告”的基准情景假设低18%。

(四)美国国内天然气消费受液化天然气出口的影响较小

美国能源信息署认为,尽管在本研究的情景假设中天然气的价格差异较大,但预期的美国天然气消费量的变化相对较小,最终用途领域天然气消费量的减少,在很大程度上被与天然气生产、运输和液化相关的天然气消费量的增加所抵消。

液化天然气出口终端,消耗部分输送到设施的天然气来运行液化设备。换句话说,随着液化天然气出口的增加,液化过程中消耗的天然气量也会增加,从低液化天然气价格情景假设下的8亿立方英尺/天,到快速建造加高液化天然气价格情景假设下的38亿立方英尺/天不等。其他来源的天然气消费,也在限制两种情景假设之间天然气总消费量差异方面,发挥着作用。随着天然气产量的增加,气井、气田和生产过程中消耗的天然气数量也会增加,带来了生产过程中天然气的消耗,从低液化天然气价格情景假设下的55亿立方英尺/天,到高液化天然气价格情景假设下的73亿立方英尺/天不等。在天然气管道运输过程中消耗的天然气数量,通常随着天然气总需求的增加而增加,管道天然气消费数量,从低液化天然气价格情景假设下的18亿立方英尺/天,到高液化天然气价格情景假设下的21亿立方英尺/天不等。

与基准情景假设相比,高液化天然气价格情景假设、快速建造加高液化天然气价格情景假设下较高的天然气价格,导致电力和制造业消耗的天然气有所减少,被液化天然气出口增加带来的天然气消耗所抵消。

在低液化天然气价格情景假设下,情况正好相反:由于亨利中心的价格较低,电力行业的天然气消费量相对于基准情景假设下较高,抵消了液化、生产过程消耗量的下降。快速建造加高液化天然气价格情景假设下,2050年美国天然气的消费量为816亿立方英尺/天,而低液化天然气价格情景假设下为825亿立方英尺/天,两个情景假设之间的差异仅为8亿立方英尺/天,约为1%。

美国电力行业的天然气消费历来对天然气现货价格的变化非常敏感,但对美国液化天然气出口变化引起的价格变化更为敏感。在“2023年能源展望报告”的基准情景假设中,预计,受可再生能源增长的推动,美国电力行业的天然气消费量将从2022年的323亿立方英尺/天,下降到2050年的211亿立方英尺/天。然而,与“2023年能源展望报告”中的基准情景假设相比,美国能源信息署预计,2050年美国电力行业的天然气消耗量,从快速建造加高液化天然气价格情景假设下的低至186亿立方英尺/天(减少12%),到低液化天然气价格情景假设中的高达227亿立方英尺/天(增加8%)不等。

在高液化天然气价格情景假设、快速建造加高液化天然气价格情景假设下,对天然气数量的竞争,使天然气从电力行业转向液化天然气的出口。在快速建造加高液化天然气价格情景假设下,2050年天然气在美国发电中的份额,将降至19%的低点,而在基准情景假设下为22%。预计,由于液化天然气出口的增加,可再生能源发电将取代大部分天然气发电的下降,煤炭和核能发电将略有增长。

在低液化天然气价格情景假设下,与基准情景假设相比,预计发电燃料组合仅存在微小的差异。低液化天然气价格情景假设下,预计天然气在2050年的发电份额将达到23%,仅略高于基准情景假设。天然气发电份额的增加,减少了可再生能源发电,在某种程度上也减少了燃煤发电。美国能源信息署还发现,各种情景假设之间的平均电价差异可以忽略不计,从低液化天然气价格情景假设下的最低11.0美分/千瓦时,到快速建造加高液化天然气价格情景假设下的最高11.2美分/千瓦时。

制造业的天然气消费对天然气价格信号略有反应,从快速建造加高液化天然气价格情景假设下的267亿立方英尺/天的低点,到低液化天然气价格情景假设下的275亿立方英尺/天的高点。

美国能源信息署的总结

自2016年路易斯安那州萨宾帕斯第一条液化天然气生产线投入使用以来,美国液化天然气的出口数量稳步增长,2022年上半年成为世界上最大的液化天然气出口国,平均每天出口约112亿立方英尺的液化天然气,约占美国天然气干气产量的12%。美国能源信息署预计,2030年代初期,通过管道和液化天然气出口的天然气数量,将超过包括民用、商业、工业和发电等任一国内最终用途领域消费的天然气数量,成为美国天然气需求的最大组成部分。

目前,美国实际运营的液化天然气液化能力为114亿立方英尺/天,73亿立方英尺/天的产能正在建设中,另有183亿立方英尺/天的液化出口能力已获得美国能源部和联邦能源监管委员会的批准,但尚未做出最终的投资决定。

美国能源信息署认为,液化天然气出口数量的关键决定因素,是国际市场液化天然气价格和美国新液化天然气出口终端的建设速度。液化天然气出口的增加,导致美国国内天然气价格上涨的压力,而液化天然气出口减少将带来美国国内天然气价格的下跌。预计2050年,亨利中心的天然气价格,从3.3美元/百万英热单位到4.80美元/百万英热单位不等,取决于美国液化天然气的出口量。在基准情景假设下,预计价格接近3.8美元/百万英热单位;在低油气供应情景假设情况下,预计价格最高可达6.40美元/百万英热单位,而在高油气供应情景假设下最低仅为2.8美元/百万英热单位。

根据液化天然气出口数量的不同,未来美国天然气干气的产量,从低液化天然气价格情景假设下的1041亿立方英尺/天,到高液化天然气价格情景下的1346亿立方英尺/天不等。墨西哥湾沿岸和西南地区的天然气产量,受液化天然气出口量的影响最大,因为这些产区靠近液化天然气出口终端。

美国能源信息署认为,美国国内的天然气消费受液化天然气出口的影响较小。其中,电力行业的天然气消费对美国液化天然气出口量的变化最为敏感,与基准情景假设相比,低液化天然气价格情景假设下的天然气消费量增加了7%,而快速建造加高液化天然气价格情景假设下的天然气消费量减少了12%;制造业的天然气消费量对天然气价格信号略有反应,从快速建造加高液化天然气价格情景假设下的267亿立方英尺/天的低点,到低液化天然气价格情景假设下的274亿立方英尺/天的高点。总的来说,美国国内的天然气消费量变化不大,国内消费量的减少,在很大程度上被支持更高水平的液化天然气生产和输送所需的额外天然气消费量所抵消。与基准情景假设相比,低液化天然气价格情景假设下的总消费量增加0.4%,而快速建造加高液化天然气价格情景假设下的总消费量仅减少0.8%。

| 名称 | 价格 | 均价 | 涨跌 | 日期 |

|---|---|---|---|---|

| 1#铜 | 79460 - 79640 | 79550.0 | -1050 | 05-08 |

| A00铝 | 20340 - 20420 | 20380.0 | -240 | 05-08 |

| 0#锌 | 23100 - 23190 | 23145.0 | -90 | 05-08 |

| 1#锌 | 23020 - 23120 | 23070.0 | -90 | 05-08 |

| 1#铅 | 17425 - 17525 | 17475.0 | +200 | 05-08 |

| 1#锡 | 259800 - 261000 | 260400.0 | -2500 | 05-08 |

| 1#镍 | 143450 - 144350 | 143900.0 | -1800 | 05-08 |

| 1#铜 | 69160 - 69200 | 69180.0 | +240 | 01-31 |

| A00铝 | 18950 - 18990 | 18970.0 | -40 | 01-31 |

| 0#锌 | 21220 - 21320 | 21270.0 | -60 | 01-31 |

| 1#锌 | 21120 - 21220 | 21170.0 | -60 | 01-31 |

| 1#铅 | 16300 - 16400 | 16350.0 | -25 | 01-31 |

| 1#锡 | 216750 - 218750 | 217750.0 | -1500 | 01-31 |

| 1#镍 | 127100 - 130700 | 128900.0 | -600 | 01-31 |

| 1#铜 | 67930 - 68020 | 67975.0 | -60 | 01-17 |

| A00铝 | 18960 - 19020 | 18990.0 | +60 | 01-17 |

| 0#锌 | 21240 - 21340 | 21290.0 | -30 | 01-31 |

| 1#锌 | 21170 - 21270 | 21220.0 | -30 | 01-31 |

| 1#铅 | 15950 - 16100 | 16025.0 | -- | 01-17 |

| 1#锡 | 212750 - 214550 | 213650.0 | +3750 | 01-17 |

| 1#镍 | 127200 - 132300 | 129750.0 | +850 | 01-17 |

| 1#铜 | 69080 - 69280 | 69180.0 | +290 | 01-31 |

| A00铝 | 18940 - 19000 | 18970.0 | -30 | 01-31 |

| 0#锌 | 20960 - 21260 | 21110.0 | -70 | 01-31 |

| 1#锌 | 20890 - 21190 | 21040.0 | -70 | 01-31 |

| 1#铅 | 16100 - 16200 | 16150.0 | -75 | 01-31 |

| 1#锡 | 216500 - 219000 | 217750.0 | -1500 | 01-31 |

| 1#镍 | 131500 - 131900 | 131700.0 | -500 | 01-31 |

| 1#铜 | 67970 - 68100 | 68035.0 | +55 | 01-16 |

| A00铝 | 19030 - 19050 | 19040.0 | -80 | 01-16 |

| 0#锌 | 21470 - 21570 | 21520.0 | +220 | 01-16 |

| 1#锌 | 21350 - 21450 | 21400.0 | +220 | 01-16 |

| 1#铅 | 16050 - 16200 | 16125.0 | -- | 01-16 |

| 1#锡 | 209050 - 211050 | 210050.0 | +500 | 01-16 |

| 1#镍 | 126450 - 131450 | 128950.0 | -350 | 01-16 |

| 名称 | 最新价 | 涨跌 | 昨收 | 走势 |

|---|---|---|---|---|

| 沪铜2406 | 80000 | -1070 | 81070 | |

| 沪铝2406 | 20470 | -235 | 20705 | |

| 沪锌2406 | 23215 | -125 | 23340 | |

| 沪铅2406 | 17970 | 275 | 17695 | |

| 黄金2408 | 549.68 | -0.6 | 550.28 | |

| 伦外铜 | 9960.00 | -49.5 | 10009.50 | |

| 伦外铝 | 2549.50 | -19 | 2568.50 | |

| 伦外锌 | 2936.00 | -7 | 2943.00 | |

| 伦外铅 | 2248.00 | 4.5 | 2243.50 | |

| 伦外锡 | 32245 | -355 | 32600 | |

| 纽约金 | 2326.4 | 2.2 | 2324.2 |